목차

종합소득세 (종소세) 신고기간이 다가왔습니다. 기한안에 신고를 하지 않는 경우 20% 가산세를 내야 합니다. 신고기간, 신고대상, 세율, 종합소득세 계산기, 신고방법에 대한 내용을 정리해 드릴 테니 미리 확인하시고 기간 안에 신고하시기 바랍니다.

바쁘신 분들은 아래 종합소득세 계산기로 가셔서 소득과 공제액 내용을 입력하시고 간단히 계산해 보시기 바랍니다.

종합소득세 신고기간 및 신고대상

✅ 신고기간: 5월 1일 ~ 5월 31일

✅ 신고대상: 지난 2023년 사업, 이자, 연금, 배당, 기타 소득이 있는 경우 (직장 근로소득만 있는 경우는 해당 X)

- 금융소득 (이자, 배당) 2000만 원 초과

- 부동산 임대소득 2000만원 초과

- 개인사업자의 사업소득

- 기타소득 300만 원 초과 (기타 소득이란 대체로 일시적으로 발생하는 소득에 해당, 반복적인 행위를 통해 얻은 소득은 사업소득)

- 공적연금 (국민연금, 공무원연금, 군인연금, 사학연금) 350만 원 이상, 사적연금 (연금저축, 연금보험, IRP 등) 1200만 원 초과

2024년 종합소득세율

올해부터 종합소득세율 적용구간에 변경사항이 있습니다. 기존에 6%의 세율은 1200만 원 이하에 적용되었는데 1400만 원 이하로 조정되었고, 15%의 세율은 4600만 원에서 5000만 원으로 조정되었습니다. 2024년 적용되는 세율과 누진공제액은 아래와 같습니다.

| 과세표준 | 세율 | 누진공제액 |

| 1400만원 이하 | 6% | 없음 |

| 1400만원 초과 - 5000만원 이하 | 15% | 126만원 |

| 5000만원 초과 - 8800만원 이하 | 24% | 575만원 |

| 8800만원 초과 - 1억 5000만원 이하 | 35% | 1544만원 |

| 1억 5000만원 초과 - 3억원 이하 | 38% | 1944만원 |

| 3억원 초과 - 5억원 이하 | 40% | 2594만원 |

| 5억원 초과 - 10억원 이하 | 42% | 3594만원 |

| 10억원 초과 | 45% | 6594만원 |

종합소득세 계산방법 및 계산기

종합소득세 계산방법은 아래와 같습니다.

- 종합소득금액 - 소득공제 = 종합소득 과세표준

- 종합소득 과세표준 X 세율 = 산출세액

- 산출세액 - 세액공제/감면 = 납부 또는 환급받을 세금

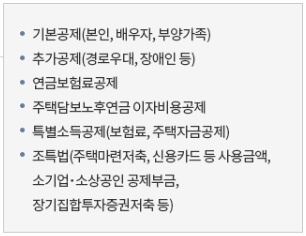

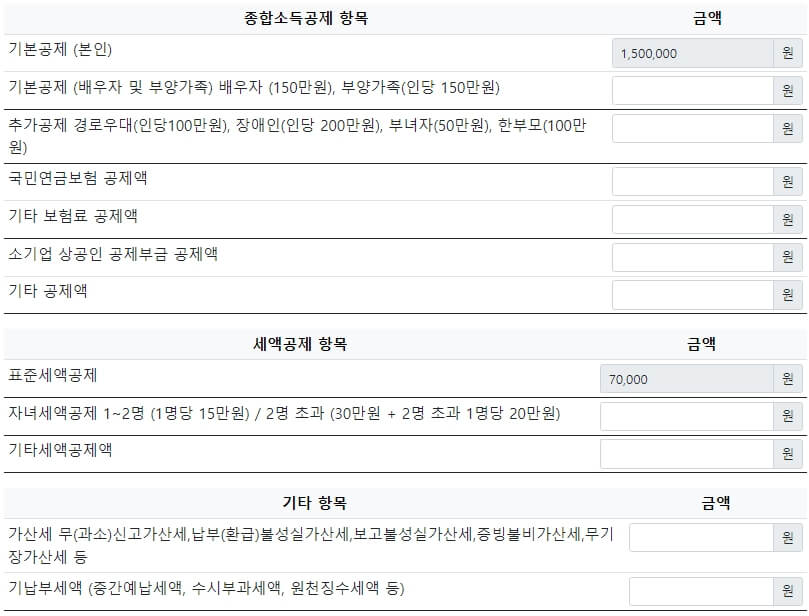

소득공제, 세금공제 항목은 아래와 같습니다.

📌 소득공제 항목

📌 세액공제 항목

아래 종합소득세 계산기로 간단하게 추가로 내야할 세금이나 환급받을 세금을 계산해 보실 수 있습니다.

프리랜서인 분들은 아래에서 프리랜서 (3.3% 사업소득자) 전용 종합소득세 계산기를 이용하여 계산해 보실 수 있습니다.

종합소득세 신고방법

종합소득세는 아래의 방법으로 신청하실 수 있습니다.

✅ 홈택스를 이용한 전자신고

홈택스 (www.hometax.go.kr) > 로그인 > 세금신고 > 종합소득세 신고 > 신고서 선택, 정기신고 작성 > 신고서 작성/제출 > 지방소득세 신고

✅ 모바일홈택스 (손택스)를 이용한 전자신고

홈택스 앱 설치 > 로그인 > 세금신고 > 종합소득세 신고 > 신고서 선택, 정기신고 작성 > 신고서 작성/제출 > 지방소득세 신고

✅ 세무대리인을 통한 신고

✅ 서면신고: 국세청 누리집에서 신고서 서식을 다운로드 받거나 세무서에 있는 신고서식으로 수기 작성 후 관할 세무서에 우편접수 또는 민원실 접수

※ 신고서 작성요령 및 신고서식: 국세청 누리집 > 국세신고안내 > 종합소득세 참조